税制適格ストックオプションに関する実務はどう変わる?~権利行使価額要件に関する通達改正~

令和5年7月7日、租税特別措置法に係る所得税の取扱いに関する通達が改正されました。これにより、多くのベンチャー企業において、従前に比べて、有利に税制適格ストックオプションを発行することが可能になると考えられています。また、すでに発行済みの税制適格ストックオプションについても、有利に変更することが可能となります。

以下では、その内容について解説します。

目次

1 改正前の運用

ベンチャー企業では、取締役や従業員のモチベーションを高めるため、しばしば税制適格ストックオプションが活用されます。税制適格ストックオプションは、一定の要件を満たして発行されるストックオプションをいい、税務上有利な取扱いを受けることができます。税制適格ストックオプションの要件については、「税制適格ストックオプションの要件(令和5年度改正)」 で解説していますので、こちらをご参照ください。

税制適格ストックオプションの要件の一つに、「権利行使価額がストックオプションに係る契約締結時における株価以上の金額であること」(租税特別措置法第29条の2第1項第3号。「権利行使価額要件」と呼びます。)というものがあります。「権利行使価額」とは、ストックオプションを保有する者がストックオプションを行使して株式の交付を受けるために支払わなければならない金額です。平たく言えば、「権利行使価額」が低額であるほど、ストックオプション保有者はお得に株式を手に入れることができます。

ところが、契約時の株価をどのように算定すればよいのかという点は、これまで必ずしも明らかにされてきませんでした。そのため、ベンチャー企業における従前の実務では、ストックオプション発行直前の資金調達時の株価と同額としたり、第三者機関による株価算定を得たり、といった方法により、権利行使価額が定められてきました。従前の運用では、税制適格の条件を満たしていないと判断されるリスクを回避するため、権利行使価額が高めに設定されてきたとも言えます。

2 権利行使価額要件の明確化(法令解釈通達改正の内容)

国税庁は、令和5年7月7日、「租税特別措置法に係る所得税の取扱いについて」(法令解釈通達)を一部改正 するとともに、「ストックオプションに対する課税(Q&A)」 を公表し、新たに、権利行使価額の取扱いを明らかにしました。

後記3で述べるとおり、これらの取扱いは、非上場のベンチャー企業にとって、極めて有利です。

(1)原則方式

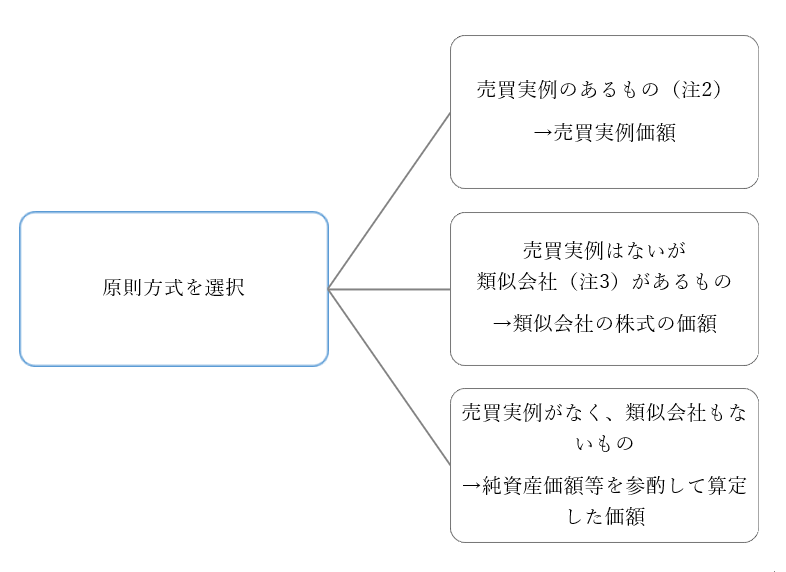

契約時の株価は、所得税基本通達23~35共-9に従って算定すべきことが明確にされました(租税特別措置法に係る所得税の取扱いについて29の2-1)。上場前の会社が該当する可能性のある算定方法は、以下のとおりです(同通達(4)イ~ニ。注1)。

(注1)上場会社等に関する項目は、割愛しています。

(注2)売買実例のある株式とは、最近(概ね6月以内)において売買の行われた株式をいいます。増資も売買実例として取り扱いますが、その株式を対象とした新株予約権の発行や行使は、売買実例には該当しません。

(注3)類似会社とは、発行会社と事業の種類、規模、収益の状況等が類似する他の株式会社をいいます。

(2)特例方式

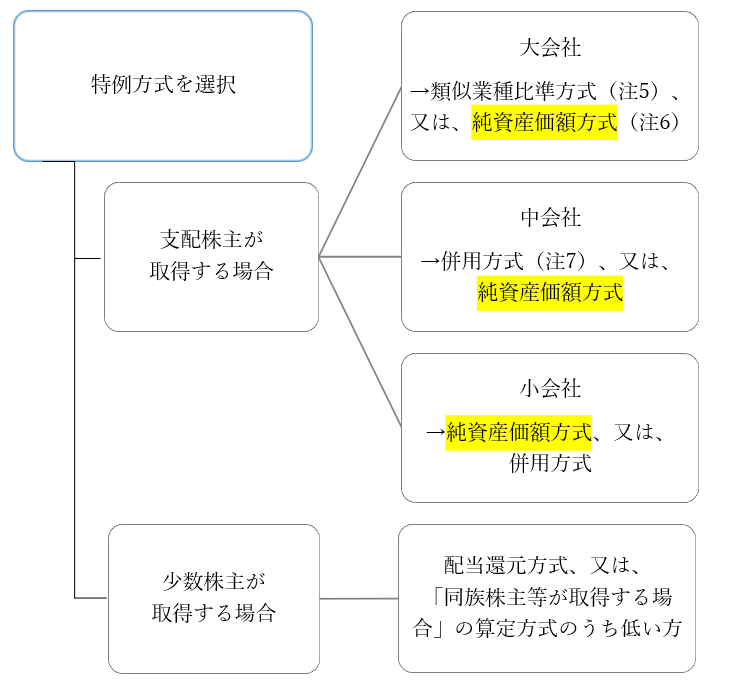

取引相場のない株式の株価は、前記(1)の原則方式によらず、財産評価基本通達178から189-7までにしたがって算定することも可能です(租税特別措置法に係る所得税の取扱いについて29の2-1。注4)。

算定方法は、会社の規模に応じて、以下のとおりです。

(注4)特例方式を選択する場合、算定にあたっては、以下の条件を満たす必要があります。

- 「1株当たりの価額」につき財産評価基本通達179の例により算定する場合(同通達189-3の(1)において同通達179に準じて算定する場合を含む。)において、新株予約権を与えられる者が発行会社にとって同通達188の(2)に定める「中心的な同族株主」に該当するときは、発行会社は常に同通達178に定める「小会社」に該当するものとしてその例によること。

- 発行会社が土地(土地の上に存する権利を含む。)又は金融商品取引所に上場されている有価証券を有しているときは、財産評価基本通達185に定める「1株当たりの純資産価額(相続税評価額によつて計算した金額)」の計算に当たり、これらの資産については、新株予約権に係る契約時における価額によること。

- 財産評価基本通達185の本文に定める「1株当たりの純資産価額(相続税評価額によって計算した金額)」の計算に当たり、同通達186-2により計算した評価差額に対する法人税額等に相当する金額は控除しないこと。

(注5)類似業種比準方式とは、発行会社と事業の種類が同一又は類似する複数の上場会社の株価の平均値に比準して、株式の価額を算定する方法をいいます。

(注6)純資産価額方式とは、発行会社の純資産価額(時価ベース)を発行済株式数で除して、株式の価額を算定する方法をいいます。

(注7)併用方式とは、類似業種比準価額×L+1株当たりの純資産価額×(1-L)との算式で算定する方法をいいます。Lの値は、会社の規模に応じて決定されます。

(3)種類株式を発行している場合の特例方式の取扱い

会社が種類株式を発行している場合、特例方式での算定にあたっては、その種類株式の内容を勘案して、個別に普通株式の価額を算定することになります(租税特別措置法に係る所得税の取扱いについて29の2-1)。

具体例として、以下のようなケースを取り上げます。

| 直前期末の純資産価額 | 200万円 |

| 発行済株式数 | 普通株式:1000株(1株当たりの発行価額1000円) 優先株式:1000株(1株当たりの発行価額1500円) |

| 優先株式の内容 | 優先株主には、残余財産のうち150万円が優先分配され、残りは発行済株式数に応じて均等分配される(参加型)。 |

| 算定方法 | 特例方式(純資産価額方式) |

従前は、普通株式と優先株式を区別して取り扱っていませんでした。

そのため、上記の例では、1株当たりの純資産価額は、200万円÷2000株=1000円 としていました。

しかし、今回の改正では、種類株式の内容を勘案して普通株式の価額を算定することが明らかにされました。

したがって、純資産価額から優先株式に分配される純資産価額を控除し、控除後の額を発行済株式数(注8)で除して、普通株式の1株当たり価額を算定することになります。

この場合の1株当たりの純資産価額は、(200万円-1000株×1500円)÷2000株=250円 です。

従前の算定に比べて、株価が大きく下がったことが分かります。

(注8)優先株式の残余財産分配が参加型であることを前提としています。優先株式が非参加型である場合には、発行済株式数の代わりに、普通株式数で除することになります。

3 通達改正を踏まえた、上場前の会社における取扱い

取引相場のない株式を発行する会社が、税制適格ストックオプションを発行する場合、株価の算定にあたっては、前記2(1)の原則方式によるか、前記2(2)の特例方式によるかを選択することができるようになりました。

このうち、前記2(2)の特例方式による場合、会社の規模にかかわらず、純資産価額方式によって算定することが可能となります。

一般に、ベンチャー企業では、決算書上、債務超過となっているケースや、債務超過ではなくとも資産の額が大きくないケースが多いです。

このような場合、純資産価額方式による価額は、極めて低額となります(注9)。つまり、純資産価額方式によって株価を算定することにより、税制適格ストックオプションの行使価額を従前より大幅に抑えることができる可能性があります。

また、前記2(3)に記載したとおり、純資産価額の算定にあたっては、まず優先株主への分配額を控除できることが明らかにされました。ベンチャー企業では、VC等に対して優先株式を発行しているケースが多いですから、これらの優先株主への分配額を控除することで、株価はより一層低額となります。

このように行使価額を抑えることができれば、ストックオプションの保有者は、将来、安価でストックオプションを行使して株式を手にすることができますので、ストックオプションの保有者にとって有利です。

今後、ベンチャー企業において税制適格ストックオプションを発行する場合には、純資産価額方式を採用する事案が増加すると予想されます。

(注9)純資産価額がマイナスになる場合の株式の価額は0円となりますが、権利行使価額は備忘価額の1円以上の任意の価額とする必要があります。

4 すでに税制適格ストックオプションを発行している場合

発行済みの税制適格ストックオプションについては、上記Q&Aで、「税制適格ストックオプションの要件を満たしている契約について、通達改正後に権利行使価額を引き下げる契約変更を行った場合で、かつ、当該契約変更後の権利行使価額が同通達に定めた権利行使価額に関する要件を満たしているときは、税制適格ストックオプションとして認められる」との取扱いが示されています。

ただし、「契約変更後の権利行使価額が、付与決議で定めた権利行使価額に反することとなる場合には、権利行使価額を変更する決議も必要」となることには、留意が必要です。

したがって、非上場のベンチャー企業が発行済みかつ未行使の税制適格ストックオプションについては、①当該ストックオプションの発行について決議した機関の決定、②ストックオプション保有者の同意により、権利行使価額を引き下げることができる可能性があります。

繰り返しになりますが、権利行使価額の引下げは、ストックオプション保有者にとって大変有利ですので、ストックオプションを保有している経営者の皆さまは、ぜひご検討ください。

5 まとめ

前記3、4に記載のとおり、非上場の企業においては、原則として、今後発行する税制適格ストックオプションやすでに発行済みの税制適格ストックオプションについて、従前よりも、ストックオプション保有者に有利に取り扱うことが可能となります。

また、企業にとっても、権利行使価額要件が明確化されたことにより、税制適格ストックオプションの発行のハードルが大きく下がったと期待されます。

当事務所では、税制適格ストックオプションの発行を含むファイナンスの実務について、多くの取り扱い実績があります。ぜひお気軽にお問い合わせください。

S&W国際法律事務所

S&W国際法律事務所